Dịch vụ thuế - kế toán, báo cáo tài chính cho công ty Singapore

Global Link Asia Consulting cung cấp dịch vụ thuế kế toán tháng và dịch vụ báo cáo tài chính, thuế - kế toán năm cho công ty Singapore trọn gói, chuyên nghiệp và tận tâm bởi đội ngũ kế toán giàu kinh nghiệm và am hiểu về chính sách thuế kế toán Singapore.

Các báo cáo hàng năm cần nộp

Hằng năm, tất cả các công ty Singapore cần phải nộp các báo cáo hoạt động kinh doanh, tờ khai thuế cho Cơ quan quản lý doanh nghiệp Singapore (ACRA) và Cục thuế Singapore (IRAS) theo năm tài chính Singapore như sau:

Trong vòng 3 tháng sau khi kết thúc năm tài chính

Trong vòng 6 tháng sau khi kết thúc năm tài chính

Trong vòng 1 tháng sau khi kết thúc AGM

Ngày 30/11 hằng năm của năm tài chính kế tiếp

Thu nhập chịu thuế ước tính (ECI)

Là bản ước tính thu nhập chịu thuế và thuế thu nhập doanh nghiệp phải đóng trong một năm tài chính.

Công ty Singapore phải nộp ECI trong vòng 3 tháng sau khi kết thúc năm tài chính.

Công ty vẫn phải nộp NIL’ ECI dù thu nhập chịu thuế ước tính bằng không.

Biên bản họp hội đồng thường niên (AGM)

Các công ty Singapore phải nộp AGM trong vòng 6 tháng sau khi kết thúc năm tài chính.

Biên cáo thường niên (AR)

Các công ty Singapore phải nộp AR trong vòng 7 tháng sau khi kết thúc năm tài chính, 1 tháng sau khi kết thúc AGM.

Tờ khai thuế thu nhập doanh nghiệp (Form C-S)

Là báo cáo quan trọng nhất đối với tất cả các công ty.

Thời hạn để Doanh nghiệp khai báo thu nhập chịu thuế là 30/11 hàng năm.

Dịch vụ chuẩn bị báo cáo tài chính theo chuẩn mực kế toán Singapore

Gói dịch vụ báo cáo tài chính cho Doanh nghiệp mở công ty Singapore

Dịch vụ thuế - kế toán trọn gói theo tháng/năm

Gói dịch vụ báo cáo tài chính cho Doanh nghiệp mở công ty Singapore bao gồm:

1. Tư vấn

Tư vấn về Chuẩn mực kế toán Singapore, các quy định về thuế tại Singapore.

Các tư vấn khác về lương và bảo hiểm xã hội y tế (nếu có).

2. Chuẩn bị

Thu thập và quản lý chứng từ kế toán của Doanh nghiệp.

Sử dụng phần mềm QuickBooks để quản lý chứng từ của công ty Singapore.

Thực hiện các báo cáo tài chính theo chuẩn mực kế toán Singapore.

Xuất các báo cáo theo yêu cầu của Doanh nghiệp.

Chuẩn bị Báo cáo tài chính theo đúng chuẩn mực báo cáo tài chính của Singapore (Singapore Financial Reporting Standards).

3. Hỗ trợ về thuế

Hỗ trợ Doanh nghiệp xuyên suốt trong quá trình thực hiện báo cáo liên quan đến các báo cáo tài chính cho công ty Singapore.

Chuẩn bị và nộp Tờ khai thuế cho Cục thuế Singapore và hỗ trợ trao đổi cho đến khi hoàn tất.

Khách hàng tin tưởng

Giang Nguyen [...] Cảm ơn team Kế toán của Global Link Asia Consulting đã hỗ trợ công ty mình rất nhiệt tình. Team luôn chủ động nhắc nhở và hỗ trợ từng kỳ báo cáo.

Harley Dang [...] Đội ngũ kế toán của Global Link Asia Consulting am hiểu chuẩn mực kế toán Singapore, ACCA. 👍🏻

Dịch vụ thuế - kế toán theo tháng hoặc năm

Xem ngay bảng so sánh dịch vụ kế toán - thuế tháng và năm

Phù hợp cho:

Kết quả đạt được:

Phù hợp cho:

Kết quả đạt được:

Chuẩn bị Biên bản họp hội đồng thường niên (AGM) và Báo cáo thường niên (AR)

Biên bản họp hội đồng thường niên (AGM) và Báo cáo thường niên (AR) đây là các báo cáo bắt buộc cần nộp cho Cơ quan quản lý doanh nghiệp và kế toán Singappore (ACRA).

Biên bản họp hội đồng thường niên (AGM)

Báo cáo thường niên (AR)

Dịch vụ XBRL

(Extensible Business Reporting Language)

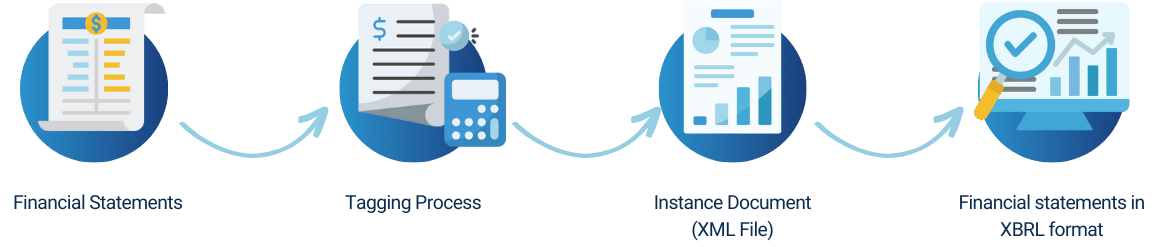

XBLR (Extensile Business Reporting Language) hay Ngôn ngữ báo cáo Tác nghiệp là ngôn ngữ giao tiếp điện tử phổ biến cho các hệ thống ngân hàng, tài chính và kinh doanh.

XBLR cũng tạo điều kiện cho việc truyền tải thông tin tài chính trực tuyến và giữa các Doanh nghiệp với độ chính xác và độ tin cậy cao, và được Cơ quan quản lý doanh nghiệp và kế toán Singappore (ACRA) sử dụng để hợp lý hóa báo cáo tài chính cho Doanh nghiệp Singapore.

XBRL hoạt động như thế nào?

Dịch vụ tư vấn và kê khai thuế thu nhập doanh nghiệp

Hàng năm, tất cả các công ty Singapore cần phải nộp các tờ khai thuế thu nhập doanh nghiệp liên quan cho Cục thuế Singapore (IRAS) như sau:

Thu nhập chịu thuế ước tính (ECI)

Tờ khai thuế thu nhập Doanh nghiệp (Form C-S Lite, Form C-S hoặc Form C)

Global Link Asia Consulting hỗ trợ

Nhanh chóng - chuyên nghiệp - hỗ trợ tận tình - trao đổi tiếng Anh và tiếng Việt

Dịch vụ tư vấn và kê khai thuế khác

Global Link Asia Consulting còn hỗ trợ tư vấn và chuẩn bị tờ khai các loại thuế như thuế GST, thuế nhà thầu, hiệp định tránh đánh thuế hai lần, thuế cho thu nhập bên ngoài Singapore.

Thuế nhà thầu

Tư vấn về thuế nhà thầu theo từng trường hợp thanh toán, hợp đồng cụ thể.

Quan trọng

Thuế GST

Hiệp định tránh đánh thuế 2 lần

Dịch vụ kiểm toán

Dịch vụ kiểm toán cho công ty Singapore sẽ được tư vấn theo:

Mô hình kinh doanh

Số lượng giao dịch

Doanh thu cụ thể

Liên hệ ngay để được tư vấn

Quy trình thực hiện thuế - kế toán, báo cáo tài chính Singapore

- 1

Tư vấn dịch vụ

- 2

Báo phí và thanh toán

- 3

Thiết lập quy trình và hạch toán

- 4

Soát xét và phê duyệt

- 5

Kê khai thuế

Bước 1: Tư vấn

Global Link Asia Consulting sẽ lắng nghe nhu cầu, thu thập chứng tư và tư vấn các gói dịch vụ phù hợp với nhu cầu cụ thể của Doanh nghiệp. Sau đó, Global Link Asia Consulting gửi email chi tiết bao gồm quy trình thuế & kế toán, hồ sơ cần có, phí dịch vụ. Nếu có bất kỳ thắc mắc nào, vui lòng liên hệ với Global Link Asia Consulting qua số điện thoại hoặc trực tiếp tại văn phòng.

Bước 2: Xác nhận Dịch vụ và thanh toán

Nếu Doanh nghiệp chọn sử dụng Dịch vụ Thuế, Kế toán cho công ty Singapore, Doanh nghiệp chỉ cần thực hiện thanh toán. Hướng dẫn thanh toán sẽ được gửi qua email.

Bước 3: Thiết lập quy trình và Hạch toán

Các chuyên viên tư vấn kế toán thuế sẽ bắt đầu đánh giá ban đầu để đảm bảo tất cả thông tin cần thiết đã được cung cấp.

Sau đó, các chuyên viên tư vấn kế toán thuế của Global Link Asia Consulting sẽ cung cấp quy trình làm việc hiệu quả để trao đổi và chia sẻ thông tin và bắt đầu các công việc hạch toán.

Bước 4: Soát xét & Phê duyệt

Đội ngũ tận tâm của Global Link Asia Consulting sẽ chuẩn bị báo cáo tài chính và gửi cho Doanh nghiệp để xem xét và phê duyệt kỹ lưỡng.

Bước 5: Kê khai thuế

Khi đến thời hạn khai thuế, Global Link Asia Consulting sẽ chuẩn bị tờ khai thuế phù hợp theo yêu cầu của Cục thuế Singapore, và thông báo cho Doanh nghiệp về khoản thanh toán thuế phải đóng, hỗ trợ các yêu cầu tuân thủ thuế của Cục thuế Singapore.

Nghiệp vụ thuế - kế toán, báo cáo tài chính

Chuyển dịch vụ báo cáo tài chính, thuế - kế toán qua Global Link Asia Consulting

Thực hiện liền mạch - nhanh chóng

Quy trình chuyển dịch vụ thuế - kế toán, báo cáo tài chính từ công ty dịch vụ khác qua Global Link Asia Consulting sẽ được thực hiện một cách liền mạch, và nhanh chóng.

Kiểm tra và xử lý hồ sơ, dữ liệu triệt để

Global Link Asia Consulting sẽ kiểm tra các hồ sơ, thủ tục của công ty kế toán cũ của Doanh nghiệp để kiểm tra các báo cáo chưa nộp, chuẩn bị nộp và chuyển các dữ liệu, hồ sơ, chứng từ kế toán vào phần mềm kế toán online QuickBooks để kiểm tra và xử lý.

Đảm bảo chuẩn mực thuế - kế toán Singapore

Các thủ tục kế toán, báo cáo tài chính của công ty Singapore được Global Link Asia Consulting tiếp nhận sẽ đảm bảo được thực hiện đúng chuẩn mực kế toán Singapore, việc của Doanh nghiệp là tậo trung phát triển công ty thật tốt.

Doanh nghiệp nào cần dịch vụ thuế - kế toán?

Công ty khởi nghiệp, start-up

Công ty có quy mô vừa và nhỏ

Công ty nhiều chi nhánh hoặc đa quốc gia tại Singapore

Đã đến lúc Doanh nghiệp cần tối ưu mô hình thuế?

Global Link Asia Consulting luôn lắng nghe và sẵn sàng hỗ trợ Doanh nghiệp

Tại sao nên chọn dịch vụ báo cáo tài chính, thuế - kế toán Singapore của Global Link Asia Consulting?

Trọn gói, chuyên nghiệp, chi phí hợp lý.

Tư vấn có trình độ, bằng cấp ACCA, am hiểu chuẩn mực kế toán Singapore và chuẩn mực kế toán quốc tế.

Tư vấn thuế 10 năm kinh nghiệm làm việc, tư vấn tối ưu mô hình thuế giữa các công ty tại nhiều quốc gia.

Liên hệ chuyên gia ngayGiấy chứng nhận và bằng cấp

Chứng chỉ được cấp bởi IRAS

Hoàn thành khóa học Tổng quan GST

Chứng chỉ quốc tế được cấp bởi Intuit

QuickBooks Online Certification

Khách hàng tin tưởng

Linh Phan [...] Đội ngũ kế toán viên rất chuyên nghiệp, hỗ trợ sát sao, quy trình làm việc tự động hóa. Bạn kế toán viên phụ trách dự án rất nhiệt tình, chủ động và chuyên môn cao.

Thai Duong [...] Team Global Link Asia Consulting cập nhật và nhắc nhở các hồ sơ, chứng từ kế toán kịp thời và nhanh chóng giải đáp các thắc mắc của công ty anh. Cảm ơn team nhiều.

Câu hỏi thường gặp

Global Link Asia Consulting cung cấp dịch vụ thuế kế toán cho các Doanh nghiệp Singapore bao gồm những dịch vụ sau:

- Dịch vụ báo cáo tài chính, kế toán - thuế tháng hoặc năm

- Dịch vụ chuẩn bị Biên bản họp hội đồng thường niên AGM và Báo cáo thường niên AR

- Dịch vụ chuẩn bị và nộp XBLR (Extensible Business Reporting Language)

- Dịch vụ tư vấn và chuẩn bị tờ khai thuế thu nhập Doanh nghiệp, thuế GST, thuế nhà thầu, v.v.

- Dịch vụ tư vấn tối ưu mô hình thuế

- Dịch vụ kiểm toán

- Chuyển dịch vụ kế toán sang Global Link Asia Consulting bao gồm xử lý số đầu kỳ bằng các phần mềm kế toán khác nhau.

Đối với các công ty Singapore không phải do Global Link Asia Consulting thành lập, Global Link Asia Consulting vẫn hỗ trợ chuẩn bị báo cáo tài chính và tờ khai thuế.

Ngoài ra, Global Link Asia Consulting hỗ trợ Doanh nghiệp chuyển dịch vụ thuế kế toán báo cáo tài chính công ty Singapore từ các công ty dịch vụ kế toán khác qua Global Link Asia Consulting một cách liền mạch, nhanh chóng.

Global Link Asia Consulting sẽ kiểm tra các hồ sơ, thủ tục của Doanh nghiệp Singapore chưa nộp, cần nộp, chuẩn bị nộp với công ty kế toán cũ để giải quyết các vấn đề tồn đọng. Tiếp đó, Global Link Asia Consulting sẽ chuyển dữ liệu, hồ sơ chứng từ kế toán của Doanh nghiệp Singapore vào phần mềm QuickBooks để kiểm tra, theo dõi và xử lý. Các thủ tục kế toán, báo cáo tài chính của công ty Singapore được Global Link Asia Consulting tiếp nhận sẽ đảm bảo được thực hiện đúng chuẩn mực kế toán Singapore, việc của Doanh nghiệp là tậo trung phát triển công ty thật tốt.

Tại Singapore, các chuẩn mực kế toán được gọi là Chuẩn mực Báo cáo Tài chính Singapore (SFRS) và dựa trên IFRS (International Financial Reporting Standards). Tất cả các công ty có kỳ tài chính bắt đầu vào hoặc sau ngày 1 tháng 1 năm 2003 đều phải tuân thủ SFRS.

Bộ chuẩn mực thuế kế toán tổng thể ở Singapore bao gồm khoảng 41 chuẩn mực khác nhau với mỗi chuẩn mực được đặt tên là FRS X, ví dụ FRS 1. Mỗi chuẩn mực đề cập đến một chủ đề cụ thể như trình bày báo cáo tài chính, ghi nhận doanh thu, kế toán hàng tồn kho, v.v.

Global Link Asia Consulting hiện đang sử dụng phần mềm kế toán QuickBooks cho dịch vụ thuế kế toán và báo cáo tài chính năm.

Phần mềm kế toán online QuickBooks là một giải pháp kế toán dành cho các Doanh nghiệp vừa và nhỏ. QuickBooks Online có thể thực hiện từ ghi nhận sổ sách, kiểm kê hàng tồn kho cho đến báo cáo tài chính cho Doanh nghiệp vừa và nhỏ, Doanh nghiệp nhiều chi nhánh, v.v hoàn toàn online, mọi lúc mọi nơi.

Bên cạnh QuickBooks, chuyên viên Global Link Asia Consulting có thể thực hiện báo cáo trên các phần mềm khác nhau như Xero, Freshbook, Neat và hỗ trợ chuyển số dư đầu kỳ mà Công ty Singapore đã hạch toán trên các phần mềm khác một cách hiệu quả, chính xác và liền mạch.

Global Link Asia Consulting sẵn sàng hỗ trợ

Tôi muốn dùng dịch vụ chuẩn bị báo cáo tài chính, tư vấn và kê khai thuế quốc tế để phát triển chuyên nghiệp và sự đột phá trong kinh doanh ngay hôm nay.

Liên hệ chuyên gia và nhận vô vàn quyền lợi ngay hôm nay Gọi chuyên gia tư vấn ngayTin tức bài viết

Doanh nghiệp muốn tìm hiểu sâu về thị trường Singapore và những điều cần biết?

Global Link Asia Consulting sẵn lòng hỗ trợ!

Nhận tất cả thông tin Doanh nghiệp cần trong phần bài viết luôn được cập nhập thông tin của Global Link Asia Consulting.

Doanh nghiệp đang

Tìm kiếm chuyên gia thuế kế toán quốc tế

Để hoàn thành báo cáo tài chính quốc tế, công ty nước ngoài cần những kế toán viên riêng có chuyên môn sâu về chuẩn mực kế toán quốc tế nói chung và chuẩn mực kế toán tại quốc gia sở tại nói riêng.

Bên cạnh đó, nhân sự kế toán cần có trình độ chuyên môn cao và kinh nghiệm thực hiện báo cáo tài chính đúng chuẩn mực quốc tế và đây là điều không phải công ty nước ngoài nào cũng có thể đầu tư.

Doanh nghiệp đang

Rối vì khối lượng báo cáo kế toán khổng lồ

Đối với công ty, có nhiều giao dịch quốc tế, việc làm báo cáo kế toán sẽ vất vả hơn rất nhiều vì khối lượng báo cáo kế toán khổng lồ so với số lượng nhân sự giới hạn của công ty.

Ví dụ: Đối với Doanh nghiệp có 3 chi nhánh thành lập tại Mỹ, Hồng Kông và Malaysia thì số lượng báo cáo tài chính - kế toán cần làm mỗi năm tài chính sẽ bao gồm:

Đối với công ty thành lập tại Hồng Kông: Báo cáo kế toán - tài chính theo chuẩn mực kế toán Hồng Kông (HKRF).

Đối với công ty thành lập tại Mỹ: Báo cáo kế toán - tài chính theo chuẩn mực kế toán Mỹ (GAAP - Generally Accepted Accounting Principles).

Đối với công ty thành lập tại Malaysia: Báo cáo kế toán - tài chính theo chuẩn mực kế toán Malaysia (MPERS - Malaysian Private Entities Reporting Standard).

Doanh nghiệp đang

Không có thời gian quan tâm đến nghiệp vụ kế toán nội bộ

Phần lớn các công ty thành lập tại nước ngoài (công ty Dropshipping, Trading, v.v.) sẽ bận rộn với hoạt động kinh doanh quốc tế mà không có nhiều thời gian thống kê, kiểm tra sổ sách kế toán công ty. Điều này sẽ dẫn đến việc thiếu hụt chứng từ, hóa đơn mỗi khi công ty làm báo cáo tài chính cuối năm.

Doanh nghiệp đang

Lo lắng vì thông báo yêu cầu báo cáo tài chính từ ngân hàng quốc tế, PayPal

Đây là thực trạng chung thường xảy ra với nhiều doanh nghiệp:

Có công ty tại nước ngoài (Mỹ, Hồng Kông, Malaysia, v.v.)

Mở tài khoản ngân hàng tại nước ngoài hoặc mở tài khoản thanh toán trực tuyến quốc tế (PayPal, Stripe, v.v.)

Có khối lượng giao dịch và giá trị giao dịch lớn.

Khối lượng giao dịch lớn cùng cách quản trị kế toán - tài chính chưa hiệu quả của các công ty nước ngoài đã khiến nhiều công ty rơi vào cảnh:

Thiếu báo cáo để nộp khi nhận được yêu cầu kiểm duyệt thông tin từ các tổ chức tài chính quốc tế.

Tốn chi phí và thời gian để chuẩn bị báo cáo tài chính - kế toán cấp tốc.

Doanh nghiệp đang

Loay hoay vì không đánh giá được hiệu quả hoạt động kinh doanh

Việc lập báo cáo kế toán tháng có thể hỗ trợ doanh nghiệp:

Tự theo dõi và kiểm soát hóa đơn hàng tháng để tránh thiếu sót chứng từ, nhất là đối với các công ty nước ngoài có số lượng giao dịch lớn.

Tự quản lý chặt chẽ doanh thu và chi phí hàng tháng để có phương án cân đối thu - chi vào cuối năm tài chính và đưa ra đề xuất chi tiêu phù hợp cho năm tài chính tiếp theo.

Đối với công ty thành lập tại Malaysia: Báo cáo kế toán - tài chính theo chuẩn mực kế toán Malaysia (MPERS - Malaysian Private Entities Reporting Standard).

Trong trường hợp này Doanh nghiệp nên sử dụng thêm phần mềm kế toán chuyên biệt như QuickBooks Online để có thể quản trị kế toán nội bộ hiệu quả.